一、事件概述

(一)基德公司(Kidder Peabody)

成立于1865年的基德公司,是美国历史上最悠久的老牌投资银行之一,它的历史比摩根家族还要悠久。而1994年爆出的债券交易虚增利润丑闻使基德公司管理层的声誉扫地,基德公司还被证券交易委员会罚款2530万美元。最终,基德公司被通用电气卖掉,这家成立超过130年的老字号投行就此消失。

(二)约瑟夫•杰特(Joseph Jett)

约瑟夫•杰特,基德公司债券交易虚增利润案主角,麻省理工大学硕士,哈佛商学院MBA。自1991年7月起,33岁的杰特成为基德公司固定收益部门下的政府债券交易室从事美国国债STRIPS的交易员,1994年事发时担任政府债券交易室的董事总经理。在此之前,杰特在摩根史坦利从事债券交易员工作。

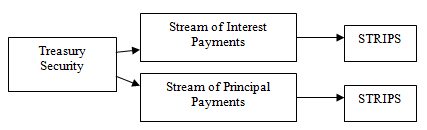

(三)STRIPS

STRIPS(Separate Trading of Registered Interest and Principal Securities,本息分离债券)指债券发行后,把该债券的每笔利息支付和最终本金的偿还进行拆分,然后依据各笔现金流形成对应期限和面值的零息债券。比如一个30年期限的国债有60次利息支付和一次本金支付,每笔支付都可单独包装成一个零息债券。每只零息债券发行价格分别为对应的未来收入流根据一定的收益率(一般为该期限零息债券的理论收益率)的折现值,到期日为原附息债券的付息日或偿还本金日。

(四)事件回顾

1.案例发生背景

(1)事件进程概述

大约在1991年底,杰特发现了基德公司计算机系统中国债STRIPS的估值漏洞,可以借此虚增国债STRIPS利润。利用这个漏洞,1992年上半年杰特成功地让系统显示出由其负责的国债STRIPS交易产生了780万美元盈利;在1992年系统显示国债STRIPS交易产生3250万美元盈利,后来证实其中含有虚假盈利4040万美元,实际的交易亏损了约800万美元;1993年系统显示国债STRIPS交易产生1.5亿美元的盈利,其中虚假盈利1.98亿,实际亏损0.48亿;1994年前三个月杰特继续产生了8000万美元的虚假利润。此时,杰特已经成为了基德公司的年度之星。随后,基德公司政府债券交易室利用系统结算盈亏的漏洞虚增了3.5亿美元的利润并掩盖了7500万美元损失的丑闻被曝光,杰特被解雇并被提起诉讼。

(2)事件背景

为了方便STRIPS的交易,美联储为各大债券做市商(基德公司也是STRIPS做市商之一)提供STRIPS和美国国债之间的转换。做市商可以向美联储提供国债现券,美联储返还其分拆后的STRIPS现券;做市商也可以将收集到的STRIPS现券给美联储,美联储返还打包过后的国债现券,这个过程成为重构(reconstitution)。无论是剥离(stripping)还是重构都是非现金交易,剥离类似于将100元大钞去银行换成10张10元钞票,而重构则类似于用10张10元钞票换成一张100元大钞。理论上而言,除了很少的手续费之外,它们不涉及交易损益。

杰特的职责是为客户交易STRIPS提供做市业务,以及套利机会。当客户买入和卖出大量的STRIPS时,杰特便需要向美联储将零钱换成大额钞票或者将大额钞票换成零钱,所以杰特不可避免会涉及到剥离和重构的交易。

2.事件发生原因——估值及会计系统漏洞

美联储的剥离和重构只支持现货交易,而基德公司为了方便客户下单,其交易系统开通了远期交易,将实际交割的日期设成未来某天。杰特可以使用远期交易,比如让交易员有充分的时间收集STRIPS,未来某一天做一个重构交易,即在将来的某一天可以把一系列的零息债券转换为付息债券。基德公司的系统里,因为是在将来的某一天做转换,也就是买入一个付息债券,由于这个所谓的远期交易不存在报价,因此系统设定了估值,未来买入债券的定价是市场价格加累计利息(Accrued Interest)。因为交易在将来的某一天,所以系统考虑了这个时间段的货币时间价值,系统里面对于这只债券的定价用的是终值(Future Value)。对于被转换掉的一系列零息债券,系统的定价是他们的市场价格,即现值(Present Value)。上述系统估值使原本对等交换的债券之间出现了价差(该价差主要体现的就是时间价值),而价差最终在系统上显示为虚拟的利润。

在最早的时候,基德公司交易系统只支持设置最长5天之内的交割日,后来就可以任意设定远期交割时限,如果交割日期设置得越久,价差越大,杰特可以虚增的利润规模也就越来越大。1992年11月17日,杰特建立了一笔2亿美金的远期重构交易,结算日为1993年7月8日,相距203天,是他曾用过的期限最长的交易。这笔交易立马在账面上产生了1200万美元的盈利。

随着交割日的临近,虚拟利润就会越来越少。在远期重构建立后,账面上每天都会有一个小额的亏损,直到结算日抹平原记录在帐面上的初始盈利。这时杰特用了一种很简单的方法,即建立一个更大或期限更长的远期重构交易,用新产生的账面盈利覆盖之前的亏损,并产生更高的账面累计盈利。

因此,为了继续盈利,杰特不得不大幅度增加远期交易的规模来抵消交易结算的损失并维持越来越高的账面利润。事实上,为了维持越来越大的累计盈利,杰特持有的未交割远期重构和STRIPS的金额从1991年12月的20亿美金,增加到1993年8月的380亿美元,再增加到1994年3月的1120亿美元。到后期,由于远期数量太大,大多数交易都未实际交割,高达97%的交易是通过相同到期日的远期剥离交易对掉(Paired off)。

杰特以前曾是一位利润微薄的交易员,当他开始利用系统漏洞的虚增交易后,就开始赚取大笔奖金。 1991年,杰特获得了5000美元的奖金,而在1992年,他获得了210万美元的奖金。1993年,鉴于杰特的超常业绩,自1986年以来一直拥有基德公司的通用电气董事会特别批准了930万美元的超额奖金。后来,通用电气董事长杰克•韦尔奇在自传中说道他为没有亲自调查一名员工如何能做到如此迅速成功感到遗憾。

3.事件结果

两年以后,事情才暴露,但这些虚增的利润早就已经分红给了投资人。约瑟夫•杰特被基德公司解雇并随即被告上法庭。美国证监会进行了调查,最后做出退回820万奖金、20万美元民事罚款以及终生禁入证券行业的处罚决定。基德公司还因此被美国证券交易委员会罚款2530万美元。虽然债券交易带来的7500万美元损失以及证券交易委员会罚款金额并不是很巨大,但是基德公司的声誉受到了严重的损坏,最终导致基德公司被通用电气出售。

二、问题分析

(一)公司估值系统本身的问题

基德公司估值系统缺陷导致债券交易虚增利润这一事件的发生,体现出该公司估值决策体系不健全,对于估值原则的运用、估值程序的执行,尤其是对估值模型验证方面缺乏相关控制机制,且缺乏对有效估值的监测、控制和报告机制,最终造成了公司的损失。

(二)内控不完善,未有效实现岗位制衡

基德公司估值系统漏洞演变为财务核算漏洞,且持续2年未被发现,除了估值确认复核机制不健全外,还反映出从估值到财务核算的过程中内控存在缺陷,欠缺估值与财务核算之间的相互制衡。

(三)管理层缺乏对巨额利润的调查

企业以盈利为目标,在巨额利润面前,约瑟夫•杰特在两年内从一个普通交易员爬到了政府债券业务的部门主管位置,管理着15名交易员。1993年,杰特除了获得了930万美元的奖金外,基德公司还授予他“主席奖”,认为他是公司头号赚钱高手。整个公司没有人在巨额利润面前保持警惕,据档案记录,1992年杰特债券交易虚增利润的金额,比基德公司历史上最高的债券交易利润还高出100%。纽约证监会的报告显示,杰特的上司仅仅检查他每天的净库存,没有过问对他的订单、清算情况及对手方。基德公司固定收益部门总经理、公司执行委员会成员爱德华•塞鲁罗因此还被全国证券交易商协会以未认真监督下属交易为由,取消其证券交易资格1年。

评论