一、事件概述

(一) 中信泰富

中信泰富的前身泰富发展有限公司成立于1985年。1986年通过新景丰公司而获得上市地位,同年2月,泰富发行2.7亿股新股予中国国际信托投资(香港集团)有限公司,使中信(香港集团)持有泰富64.7%股权。自此,泰富成为中信子公司。1991年泰富正式易名为中信泰富。中信泰富的业务集中在香港及广大的内地市场,业务重点以基建为主,包括投资物业、基础设施(如桥、路和隧道)、能源项目、环保项目、航空以及电讯业务。

(二) 西澳项目

中信泰富西澳项目是指中信泰富在西澳的铁矿项目。2006年,中信泰富豪掷4.15亿美元,分两次从澳大利亚富豪Clive Palmer手里买下西澳大利亚两个分别拥有10亿吨磁铁矿资源开采权的公司Sino-Iron和Balmoral Iron的全部股权,中信泰富还有权购买最多40亿吨的开采权。该项目总投资约42亿美元,而且所有支出都必须用澳元支付。在项目进行的25年期内,还将在全面营运的每一年度投入至少10亿澳元。为了降低项目面临的汇率风险,中信泰富签订了若干杠杆式外汇买卖合约以对冲汇率风险。

(三) 事件发展

中信泰富签订外汇合约的背景是澳元在当时十分强势,并且短期内预期不会出现大幅度下跌。当时澳元的利息率已高达7.25%,居几大工业国利率榜首。澳元大宗商品在一片繁荣的背景和加息预期因素的影响下,成为了汇市上的热门货币。

为了锁定汇率,中信泰富与花旗银行、瑞信国际、法国巴黎银行、汇丰银行、德意志银行等13家外资银行签订了数份杠杆式外汇合约,其中金额最大的是澳元累计期权合约,总额为90.5亿澳元,锁定汇率0.87。合约规定在此后两年多的时间内,每月(部分是每日)以0.87美元/澳元的平均兑换汇率,向交易对手支付美元接收澳元,最高累计金额约94.4亿澳元。

然而,2008年7月起,澳元汇率波动开始加大。短短一个月间澳元开始出现持续贬值,澳元兑美元跌幅也高达10.8%,几乎抹平了08年以来的涨幅,并且下跌趋势一直持续到10月份。

2008年10月20日,中信泰富发布公告称,公司为减低西澳洲铁矿项目面对的汇率风险,此前签订了若干杠杆式外汇买卖合约,截至当日,相关合约导致已变现及未变现亏损总额为155.07亿港元。与此同时,中信泰富两名高层提交辞呈。在这些信息影响下,中信泰富当日股价开盘暴跌38%,盘中更一度跌幅超过55.4%,最终收盘跌幅达55.1%,远远超过业界预计的20%左右的跌幅。

2008年10月22日联交所公布的公告显示,为应对危机、挽回损失,中信泰富主席荣智健及母公司中信集团,于场内分别增持100万股及200万股,以维持股价稳定。此后,2008年11月,中信集团陆续做出如下决定:一、向中信泰富授出116亿港元的备用信贷;二、认购中信泰富发行的可换股债券;三、承担中信泰富在外汇累计期权合约的损失。到此,中信泰富炒汇巨亏的结果终成定局。次年3月份,公司业绩报告显示中信泰富08年亏损合计126.62亿港元。随后,荣智健因此事件辞去中信泰富集团主席的职务。

二、金融工具简介

(一) 外汇远期合约

远期外汇合约的交易对象是某种外汇,是指双方约定在将来某一时间按约定的汇率买卖一定金额的某种外汇的合约。在国际贸易中,出口商以短期信贷方式卖出商品,进口商以延期付款方式买进商品的情况下,从成交到结算这一期间对交易双方来讲都存在着一定的汇率风险。因汇率的波动,出口商的本币收入可能比预期的数额减少,进口商的本币支付可能比预期的数额增加。为了减少汇率风险,有远期外汇收入的出口商可以与银行订立远期外汇合同,一定时期后,按签约时规定的价格将其外汇收入转让给银行,从而防止汇率下跌所导致的经济损失。有远期外汇支出的进口商也可与银行签订购买远期外汇合同,一定时期后,按签约时规定的价格向银行购买规定数额的外汇,从而防止汇率上涨而增加成本负担。

(二) 累股证

累股证也被称为累计股票期权,英文名称为Knock Out Discount Accumulator,简称KODA,也被称为Accumulator。它是一种以合约形式买卖资产(股票、外汇或其它商品)的金融衍生工具,是投资者与投资银行之间的场外交易。累股证因其杠杆效应在牛市中放大收益,熊市中放大损失,被香港投行界以谐音戏谑为“I kill you later(我迟些杀你)”。投行向客户提供较现价低5%~10%的行权价,当股价升过现价3%~5%时,合约就自行终止。当股价跌破行权价时,投资者必须继续按合约行权价买入股份,但有些投行会要求投资人使用双倍甚至三倍的杠杆吸纳股份。

例如,假设某公司股票现价为100元人民币,KODA合约规定10%折让行权价,3%合约终止价,两倍杠杆一年有效。这意味着,尽管该公司目前股价为100元人民币,但KODA投资者有权在今后的一年中,以90元人民币行权价逐月买入该公司股份。如果该公司股价升过103元人民币,合约就自动终止。但是如果该公司股价跌破90元人民币,投资者必须继续以90元人民币双倍吸纳股份,直至合约到期。

这样的产品在牛市来说,无疑是“天上掉下的馅饼”,客户通过合约不断以低于市场价的价格买进股票随后卖出,赚取其中的差价。但是当相关股票价格下跌时,交易者就要付出相当惨重的代价。

(三) 累股证的运用

中信泰富签订的澳元累计期权合约约定在未来约定的一段时期内(2008年7月至2010年10月期间每月),中信泰富向其对手方用美元购买澳元,对冲澳元汇率上涨风险,该合约可以帮助中信泰富将澳元兑美元汇率锁定在0.87的水平上,特别是在合约订立之初,澳元汇率在0.95左右水平,合约规避了澳元汇率过高给中信泰富带来的不利影响。

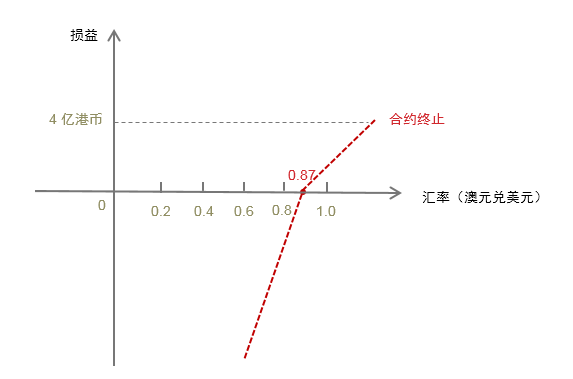

澳元累计期权合约约定,在澳元兑美元汇率高于0.87时,中信泰富可以赚取差价,公司持有的澳元合约到期日为2010年10月,当利润总额达到5150万美元(约合4亿港元)时,合约终止。但如果该汇率低于0.87,却不能自动终止协议,中信泰富必须不断以高汇率接盘,中信泰富的澳元合约所需要接受的澳元总额却高达90.5亿澳元,相当于超过485亿港元!只要澳元兑美元不断贬值,中信泰富就必须不断高位接货,直到总量达90.5亿澳元为止。

从以上分析我们可以看出,中信泰富购买的整套合约是“止盈不止损”,盈利是有限的而可能亏损的数额却远大于可能盈利的数额。中信泰富在这一金融衍生品交易中,已经不是简单套期保值,而是投机。

事实上,在合约开始执行的七月初,澳元对美元价格持续稳定在0.90以上,澳元一度还被外界认为可能冲击到“平价美元”的地位。这样的一个合约似乎看上去是个好买卖。但是到了八月上旬,美国次贷危机爆发,国际金融市场风云突变,澳元兑美元接连走低。澳元兑美元汇率从2000年以来一直呈单边上行趋势,即使在调整期跌幅也较小,因此当时很难预料到短短三个月内,澳元不仅跌破0.87,而且还出现30%的跌幅,从而导致巨亏。

三、风险管理问题分析

(一) 市场风险

中信泰富“澳元累计期权合约”损失是由澳元兑美元汇率的剧烈波动——汇率市场风险造成的。澳元汇率非正常暴跌,特别是自“澳元累计期权合约”订立之初的2008年7月初至中信泰富汇率衍生品巨亏公告预警的2008年10月底的3个多月,澳元兑美元汇率跌幅超过30%。在长达3个多月的跌势中,中信泰富没有做对冲并及时停止交易,导致巨额损失。

(二) 产品风险

金融衍生品交易本就具有复杂性,中信泰富选择的Accumulator也颇为复杂,中信泰富选用Accumulator不是用来套期保值,而是用作一个投机的产品。金融衍生品设计的复杂性,往往极大地掩盖其中蕴含的风险。而且金融市场,特别是汇率市场的走势,是大国间各种政治、经济、金融力量激烈博弈的中心战场。在难以掌握交易规则,难以确保获知他人第一信息及本方信息保密的情况下,贸然涉足不熟悉的领域,加之金融衍生产品的复杂性,难免遭遇损失。

(三) 合约陷阱

花旗银行、汇丰银行、德意志银行等国际投行利用他们的定价优势,在合同签订之时,在最理想的情况下,中信泰富最大盈利5150万美元,但合约隐含的亏损额却比盈利额要大的多。因为定价能力和对市场情况分析的不对等,签订合同时,中信泰富就已经落入合约陷阱。

虽然企业需求各异,通常需要定制产品来满足其特定需求,但是在定制产品过程中,企业自身应发挥主导作用,而不是被动的角色。另外,在很多情况下,通过对远期、期货、互换、期权等进行组合,也可以达到企业特定的套期保值需求,而不必通过Accumulator。

(四) 内控失效

据中信泰富审核委员会的调查,此事并不牵涉欺诈或其他不法行为,而是财务负责人未遵守集团对冲风险政策,且在进行交易前未按规定取得主席批准,超越了其权限所为。显然,风险控制关系到公司的治理结构,治理机制若不健全,本身就是企业的一大风险源。一个内部治理结构混乱的企业,其风险控制的能力肯定就差,从而发生的经营风险也多。

本文关于该案例的主要参考资料均来自网络搜集整理,不涉及商业盈利。

评论