玉蜥蜴

玉蜥蜴(Jade Lizard)期权策略的目标是使投资者收入期权费并同时控制下行风险。玉蜥蜴是一种中性或看涨的期权交易策略,特点是没有上行风险,可以利用标的资产的高波动性来赚取Put和Call的期权费。

如果我们认为隐含波动率较高并且股票最近超卖了,就可以考虑玉蜥蜴交易策略。

玉蜥蜴策略可以由利用Call构建的熊市价差(Bear Call Spread)和执行价低于Call的执行价的Put组成。

要构建玉蜥蜴,我们可以

1、以执行价S1买入一个Call

2、以低于S1的执行价S2卖出一个Call

3、以低于S2的执行价卖出一个虚值(OTM)Put

以上Put和Call的到期时间相同。

玉蜥蜴的构建也可以表示为 Jade Lizard = Sell Strangle + Buy OTM Call。

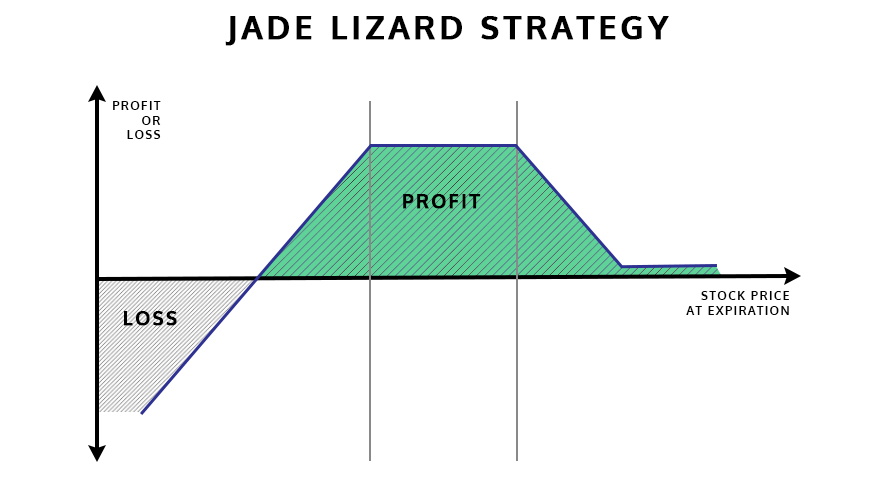

当标的价格平稳时,我们可以通过玉蜥蜴策略获得期权费收入,当到期时标的价格位于short Put 和short Call之间时,我们收益最大。玉蜥蜴的结构如下图所示:

我们通过以下A公司例子来构建玉蜥蜴策略,假设A公司当前股价5.75。

| Put/Call | Long/Short | 执行价 | 期权费 |

| Put OTM | -1 | 5.70 | 0.10 |

| Call OTM | -1 | 5.90 | 0.20 |

| Call OTM | +1 | 5.95 | 0.15 |

构建玉蜥蜴的权利金净差额(net credit)为1 OTM Put + 1 OTM Call – 1 OTM Call = 0.10+0.20-0.15 = 0.15。玉蜥蜴的盈亏平衡点为5.75-0.15=5.60,也就是当股价为5.60时,期权结构不亏不盈。

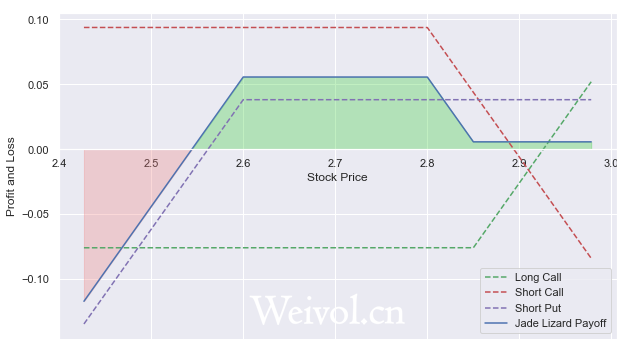

为了更直观的展示玉蜥蜴策略,我们利用50ETF期权构建期权组合,假设目前50ETF价格2.758,组合中各期权如下:

| Put/Call | Long/Short | 执行价 | 期权费 |

| Put OTM | -10000 | 2.6 | 0.0380 |

| Call OTM | -10000 | 2.8 | 0.0937 |

| Call OTM | +10000 | 2.85 | 0.0762 |

其到期损益如下图所示:

扭曲姐妹

玉蜥蜴策略镜像操作就可以构成扭曲姐妹(Twisted Sister)策略(头向右的玉蜥蜴)。扭曲姐妹期权组合的构建可以由以下步骤完成:

1、以执行价S1卖出一个Put

2、以低于S1的执行价S2买入一个Put

3、以高于S1的执行价卖出一个虚值(OTM)Call

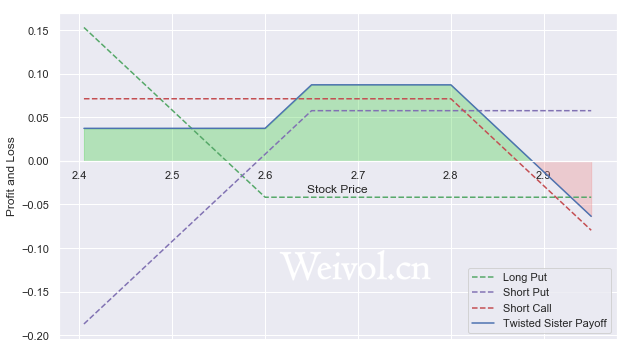

利用50ETF构建的扭曲姐妹期权组合到期损益如下图:

可以看出,扭曲姐妹的上行损失无限大。另外,由于波动率偏离(volatility skew)现象,卖空Call比卖空Put便宜,而且卖空Put Spreads比卖空Bull Spreads便宜,导致对于相同执行价,扭曲姐妹的权利金净差额(net credit)要小于玉蜥蜴。

评论