投资者通常根据股票或标的资产的预计价格变化选择相应的投资策略,例如,常用的策略:

1、如果预计股价上涨:买入股票,或者看涨期权(Call)

2、如果预计股价不会大涨:买入牛市价差(Bull Spread)

3、如果预计股价下跌:卖空股票,或者买熊市价差(Bear Spread)

4、如果预计股价稳定:买入蝶式期权(Butterfly Options)

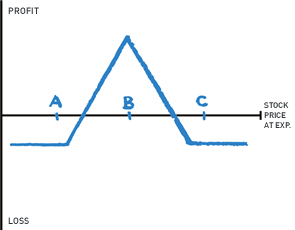

普通蝶式期权是一种中性交易策略,可以由Bull Spread(牛市价差)和Bear Spread(熊市价差)组合构建,具有有限的风险和有限的盈利可能。当我们认为标的资产价格在其期权存续期内变化非常小时,就可以采用这种策略获利。如果标的资产价格低于低执行价或高于高执行价时,该策略损失最大,但只限于支付和收取的期权费之差。

long butterfly

普通蝶式期权的缺点在于,如果标的价格超出所选择的执行价格区间,就会出现损失。

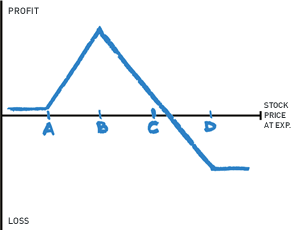

折翅蝶式(Broken Wing Butterfly,也称Skip Strike Butterfly)期权策略是普通蝶式期权一种变体,它的long执行价与short执行价不等距,即卖出价差比买入价差大(执行价距离大的一边被称为“折翅”),所以一边比另一边具有更大的风险,这使得该策略比标准蝶式期权更具方向性。另外,long普通蝶式需要投资者支付费用,而我们可以通过折翅蝶式获得期权费净收入。

与普通蝶式相比,折翅蝶式的一个独特功能是当股价下跌时我们仍能盈利。在到期前如果股价下跌,普通蝶式策略会出现重大损失,而折翅蝶式在股票可以平稳甚至下跌时,仍然可以盈利。

long Broken Wing Butterfly

要构建折翅蝶式,我们可以参考上图

1、以执行价A(A>B)买入一个Call

2、以执行价B卖出两个Call

3、跳过执行价C

4、以执行价D(D<B)买入一个Call

以上Call的到期时间相同,通常情况下,A为ITM,B为ATM,D为OTM价格。当然,折翅蝶式也可以用Put构建。

通过折翅蝶式,我们可以获得比标准蝶式更多的期权费,或者更低的构建费用。理想情况下,我们希望标的价格有所上涨,但不会超过执行价B。在这种情况下,带有执行价B和D的Call的价值将接近零,但我们将保留执行价A的Call。

我们通常在股票价格处于或接近A点时采用折翅蝶式策略。这有助于管理风险,因为策略发生最大损失之前,股票必须向上移动。

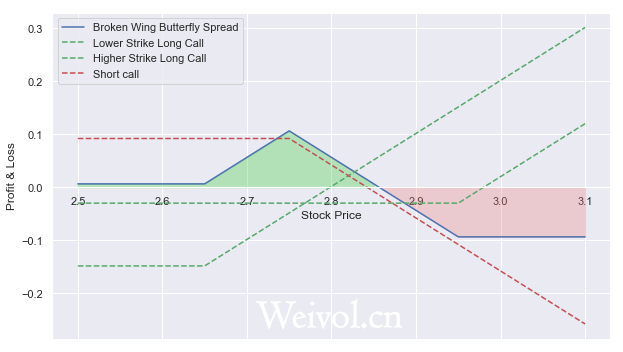

为了更直观的展示折翅蝶式策略,我们利用50ETF期权构建期权组合,假设目前50ETF价格2.752,组合中各期权如下:

| Put/Call | Long/Short | 执行价 | 期权费 |

| Call ITM | +10000 | 2.65 | 0.1482 |

| Call ATM | -20000 | 2.75 | 0.0923 |

| Call OTM | +10000 | 2.95 | 0.0297 |

其到期损益如下图所示:

评论