投资者在交易期权之前应该打好坚实的基础,确保了解期权的运作方式以及如何帮助我们实现交易目标。以下我们列出了6个最有用,且易于学习和理解的期权交易策略。 每个策略的风险都比直接持有股票的风险小,其中大多数策略都是风险有限的。

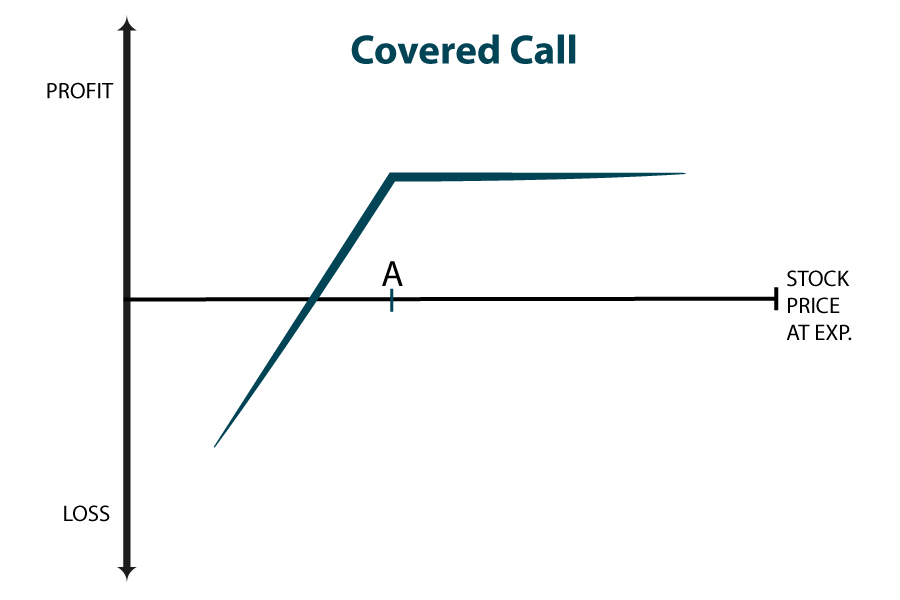

备兑卖出看涨期权(Covered call writing)

使用已经拥有的股票(或购买股票),我们可以向其他人卖出一个看涨期权。 无论市场发生什么事,我们都可以收取期权费,虽然我们的盈利有限,但却降低了成本。如果股票价格下跌,我们可能会遭受损失,但这比单纯持有股票要好。当投资者认为所持有的股票在未来的一段时间里面涨幅不会很大,或者有特定获利了结的价位时可以使用该策略,风险发生于股票价格下跌或者期权波动率上涨时。

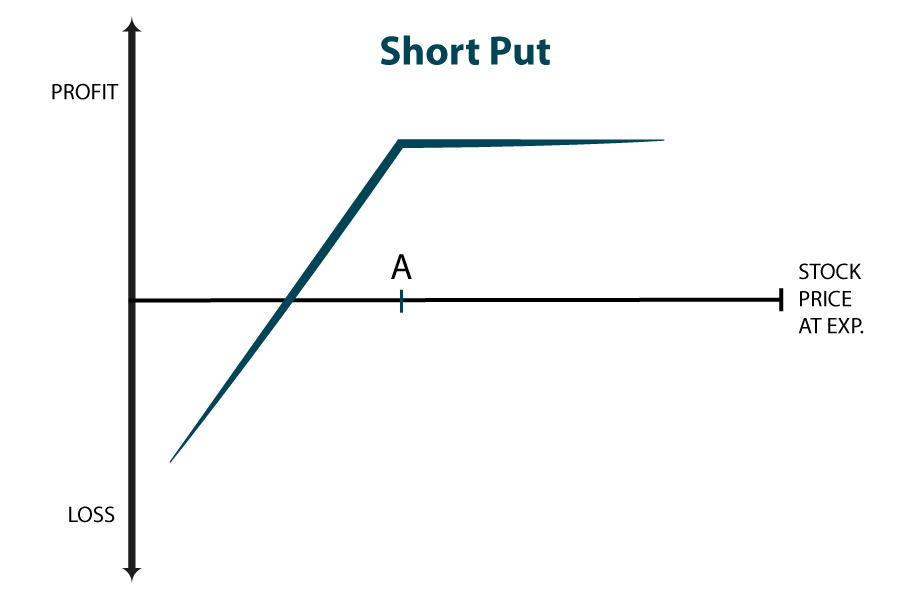

卖出现金担保的看跌期权(Cash-secured naked put writing)

卖出我们想要持有股票的看跌期权,选择我们愿意支付的股票价格作为期权的执行价格。 我们通过支付执行价格来收取期权费,以此换取接受购买股票的义务。 如果期权购买者不行权,我们就不会购买该股票,但可以保留期权费作为收益。 如果期权购买者行权,我们需要在账户中保持足够的现金来购买股票,也就是得有“现金担保”。

备兑卖出看涨期权(covered call)和卖出现金担保的看跌期权(short put)有着相似的到期损益曲线,然而二者的用法上却有不同。short put是保证金交易,covered call则需要持有相应标的资产,其成本高了数倍,因此短期的方向性交易最好使用short put,而covered call更多的用做标的资产投资的辅助策略。

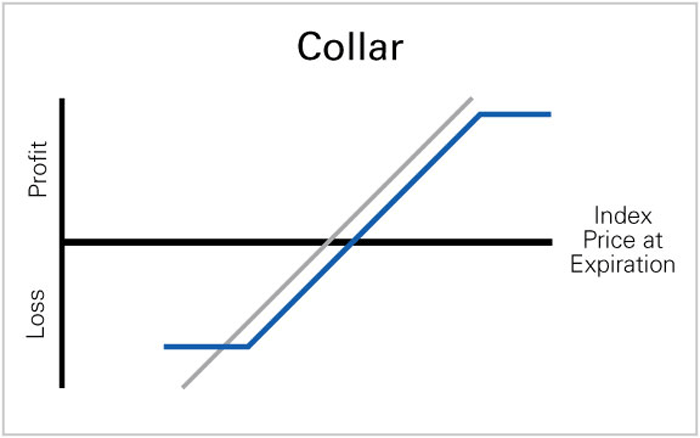

领口期权(Collar)

在我们拥有股票的情况下买入虚值的看跌期权(put)同时卖出虚值的看涨期权(call)可以构造出领口期权(collar)。由于call和put一个是买方另一个是卖方,期权费上一个收入一个支出,可以实现零成本对冲,即“Zero Cost Collar”。当投资者认为市场震荡,可以卖出call抵消put的费用,但上涨空间已经被限制住。Collar的最大盈利发生在标的资产价格小幅上涨时,即对市况的判断是阶段性的上涨行情,例如,长期大跌后市场的修复性反弹等。风险则在于股票价格上涨过快或Skew变小时。

covered call属于中性偏多的策略,下行风险是无限的,当市场偏离预期大幅下行时,可以买入一个行权价更低的put加以保护,形成领口期权(collar)。较为谨慎的投资者也可以在构建组合时直接买入collar,锁定下行风险。

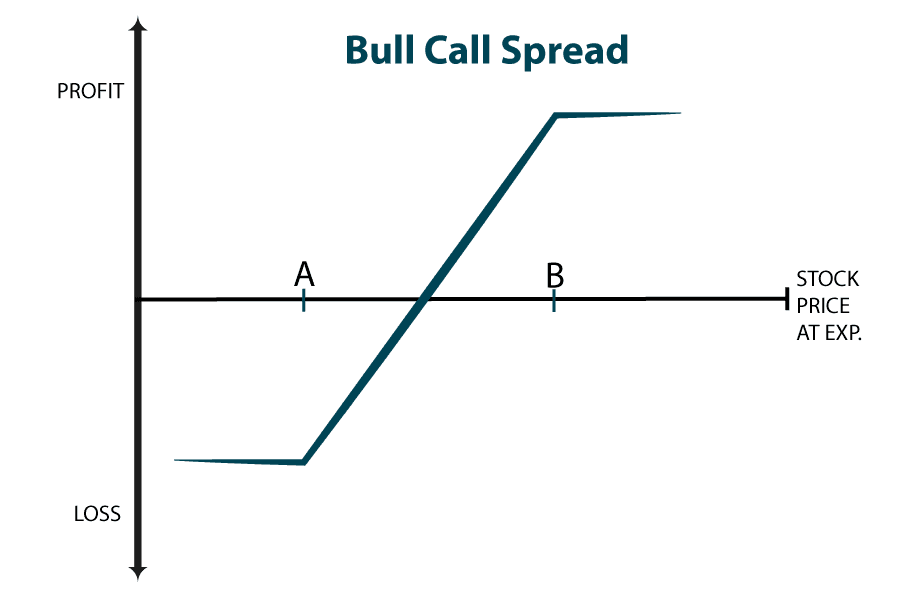

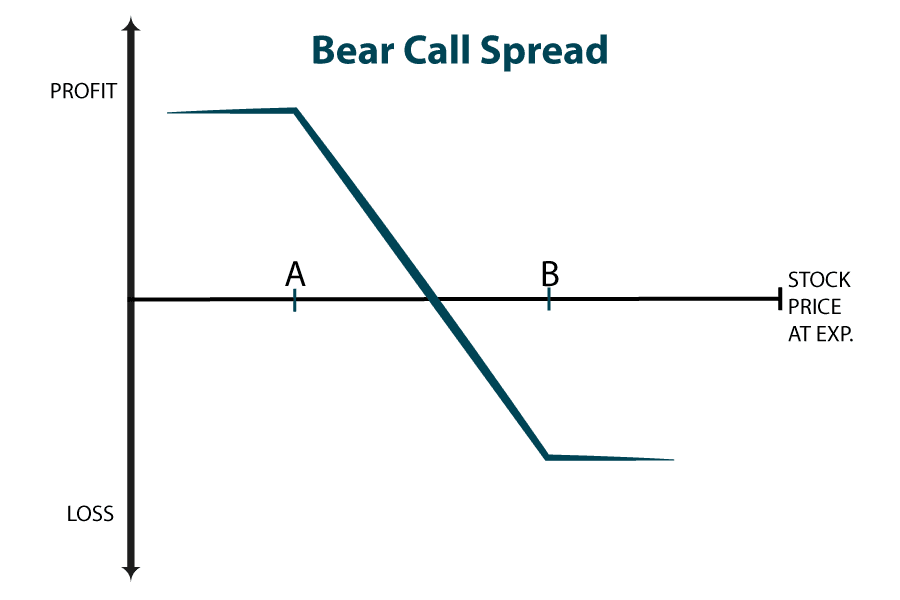

价差期权(Spread )

同covered call与collar之间的转换相似,short put策略在市场偏离预期大幅下行时,投资者可以买入一个行权价更低的put来规避标的价格继续下跌的风险,此时形成的组合为牛市价差(bull spread)。较为谨慎或交易频率较低的投资者可以在建仓时直接买入bull spread组合,锁定下行风险。

bull spread同样可以通过买入行权价较低的call,卖出行权价较高的call构成(买“低”卖“高”),该策略的收益和风险都是有限的。理论上如果两个行权价相同,无论是使用call还是put,到期日的损益曲线应该是相同的,然而,实际期权交易价格会跟理论价格出现偏差,因此,究竟使用call还是put,可以看哪个组合比较“便宜”。行权价的选择上,需要根据自身的风险收益偏好来确定,买入的call/put行权价越低,获利的概率越高,但最高收益就越低,卖出的call/put行权价越低,组合的成本就越低,但最大损失就越高。一种可行的方法是较高的行权价选在“阻力位”上,较低的行权价选在“支撑位”上。

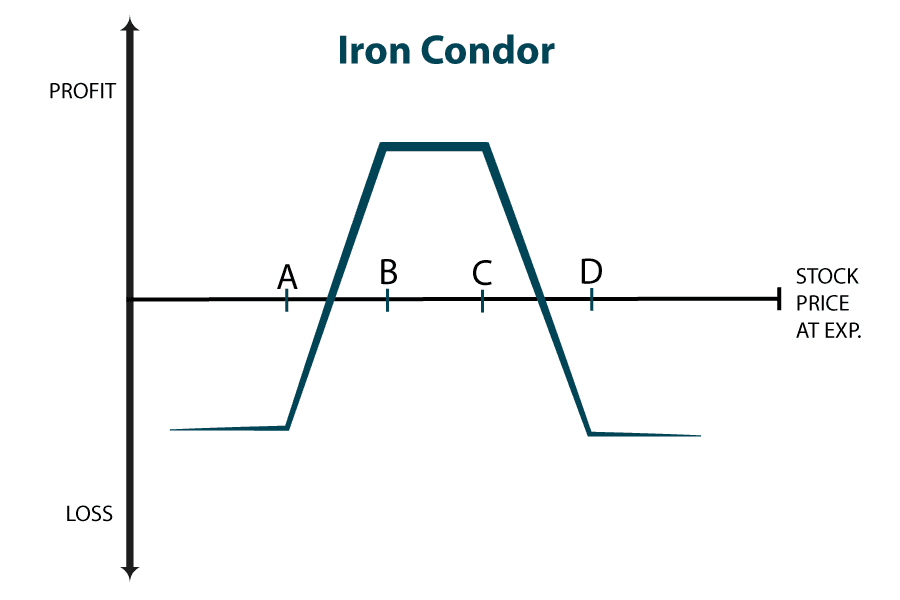

铁鹰期权(iron condor)

如果预期标的股票维持小幅震荡走势,我们可以采用铁鹰策略(iron condor)。买入铁鹰是一类看空波动率的策略。相比买卖实值期权,买入铁鹰占用保证金较少

使用call或者仅使用put可以构成铁鹰期权,此时需要4份不同行权价的call或者put,其中买入行权价最高和最低的call/put,同时卖出中间两个行权价的call/put。构成相同损益曲线的这三种组合,投资者同样可以选择较“便宜”的进行建仓。该策略可以同时锁定股价变动两端的风险。

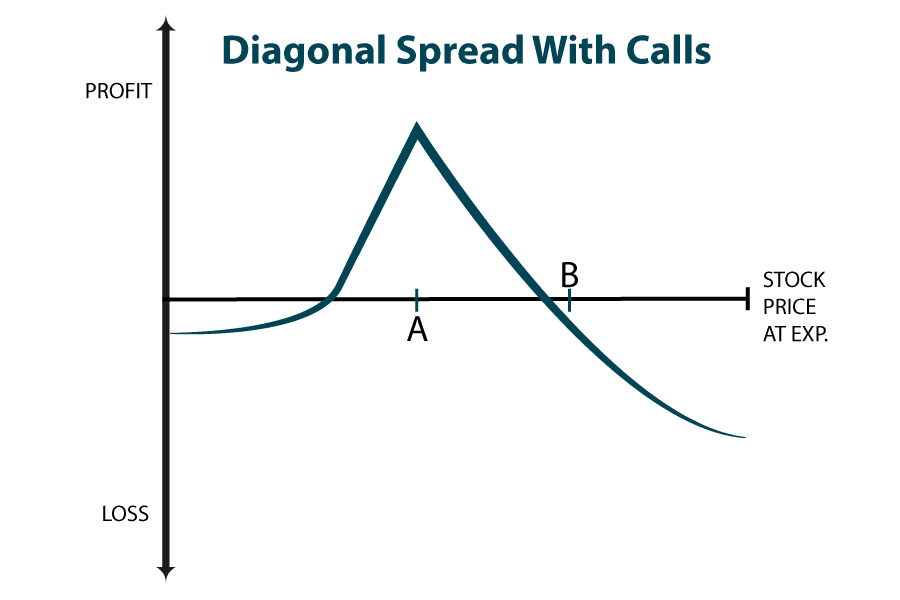

对角价差(Diagonal Spread)

对角价差通过买卖不同执行价和不同期限的期权来构建,无论对于put还是call,对角价差总是通过卖出近月虚值或者实值程度比较低的期权,同时买入远月实值或者实值程度相对较高的期权组合而成。应用上,如果看涨用call对角价差,如果对看跌则用put对角价差。

当近月合约到期时标的价格正好位于近月合约执行价时,该策略将获得最大利润,随着价格上涨,利润逐渐降低,但利润不会立即变为0。由于构建对角价差策略时远月合约较近月具有时间价值和内在价值的优势,一般构建该策略时期初存在净支出,而且最大的亏损即为该笔支出。

评论

Peet leeches

Peet leeches

Authorshort put策略在市场偏离预期大幅下行时,投资者可以买入一个行权价更低的put来规避标的价格继续下跌的风险,此时形成的组合为牛市价差(bull spread)。 内容有误